マイホーム購入時、多くの方が利用する「住宅ローン」。

しかし、住宅ローン返済と並行して「子どもの教育費」や「老後資金」も準備しなければならず、家計管理に悩んでいる方も少なくありません。

こうした資金計画がうまくいかず、住宅ローンの返済が苦しくなった場合には、不動産売却という選択肢も現実的に考える必要があります。

本記事では、住宅ローン返済と教育費・老後資金の両立方法、そして万一の場合の資金整理策としての不動産売却活用法について解説します。

住宅ローン返済と教育費・老後資金の関係

- ライフプラン全体を意識することが重要

- 教育費と老後資金は「タイミング」が異なる

1. ライフプラン全体を意識することが重要

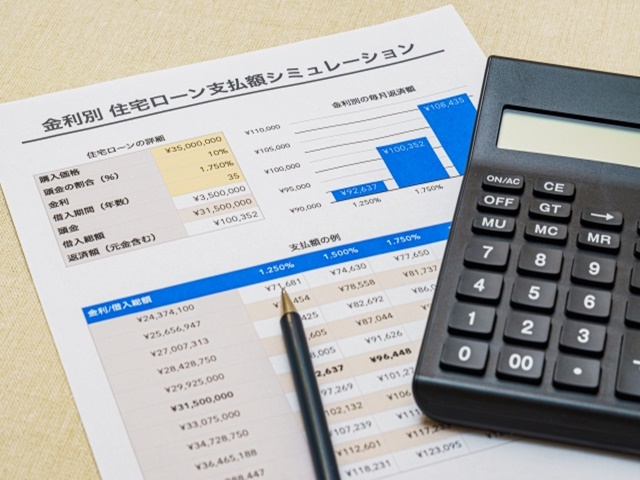

住宅ローンは20年〜35年の長期返済が一般的。

その間には:

- 子どもの進学費用(中学・高校・大学)

-

自身の老後資金準備

といった大きな支出が発生します。

ローン返済に偏りすぎると、これらの費用が準備不足になり、家計破綻リスクが高まります。

事前に家計全体のバランス(ライフプラン)を意識した資金計画が必須です。

2. 教育費と老後資金は「タイミング」が異なる

- 教育費: 短期間で大きな出費(特に大学進学時)

-

老後資金: 長期でコツコツ積立が必要(遅れて準備しても間に合わない)

👉 教育費優先のあまり老後資金が枯渇したり、逆に住宅ローン返済が優先で教育費が準備不足にならないよう注意が必要です。

住宅ローンと教育費・老後資金の両立のコツ

- 家計の見える化を行う

- 無理のない返済計画にする

- 繰り上げ返済のタイミングを工夫する

-

老後資金は「自動積立」で確実に準備する

1. 家計の見える化を行う

家計簿やアプリで:

- 住宅ローン返済

- 教育費準備

-

老後資金積立

を一覧化して管理。無駄な支出や過剰な固定費も見直しやすくなります。

2. 無理のない返済計画にする

住宅ローンは「借りられる金額」ではなく「返せる金額」で考える。

目安は:住宅ローン返済は手取り月収の25%以内。

教育費ピーク時でも家計が耐えられる水準に。

👉 もし現状の返済額が既に家計を圧迫している場合は、不動産売却による資金整理も現実的な選択肢となります。

3. 繰り上げ返済のタイミングを工夫する

- 子どもが小さいうちに繰り上げ返済

-

教育費が重なる時期は繰り上げを控える

👉 教育費や老後資金とのバランスを見ながら柔軟に判断。

4. 老後資金は「自動積立」で確実に準備する

- つみたてNISA・iDeCoなどを活用

-

自動引き落としで先取り貯蓄することで、住宅ローン返済の影響を受けにくい仕組みにする。

家計バランスが崩れた場合の「売却」という選択肢

それでも万一、家計が崩れそうな場合や住宅ローン返済が困難化した場合、

無理な借金やリボ払いなどでしのぐのではなく、早めに「不動産売却」という選択肢を検討しましょう。

特に:

- 住宅ローン滞納前・滞納初期

- 教育費・老後資金不足が深刻化しそうな場合

-

収入減少・金利負担増加

このような場合は、専門買取サービス(訳アリ物件買取サービス)なら:

- スピーディーに現金化

- ローン残債があっても柔軟に対応

-

仲介手数料不要・売却後の責任なし

といったメリットがあり、競売を回避し家計の立て直しが可能です。

両立に役立つおすすめツール・制度

- 住宅ローン減税 → 税還付で家計補助

- 児童手当 → 教育費積立の原資

- 奨学金制度 → 教育費の補助策

-

ふるさと納税 → 家計節約に活用

これら制度も上手に使い、家計のバランスを整える工夫を取り入れましょう。

まとめ

住宅ローン・教育費・老後資金の両立は簡単ではありません。

しかし:

- 家計の見える化

- 無理のないローン返済計画

- 老後資金の積極的準備

-

万一の場合の売却という現実的な選択肢

こうした視点を持つことで、将来の不安を減らし、安心して住宅ローンを管理していけます。

もし住宅ローン返済が厳しい・教育費や老後資金が不足しそうなど、家計全体が不安な場合は:

👉 訳アリ不動産専門買取サービスを活用して資金整理することも有効な選択肢です。

👉 まずは無料査定で現状を確認し、今後の選択肢を広げてみましょう。

👉 無料査定はこちら![]()

コメント